全球第二大汽车零部件供应商是_全球第二大汽车零部件供应商

1.汽车芯片自主率低于10%!中国离汽车强国还有多远?

2.丰田汽车(TM.US)减产 最大供应商电装(DNZOY.US)仍对恢复产能信心满满

中国十大汽车零部件供应商:

1、潍柴控规集团有限公司:潍柴是目前中国最大的零部件供应商,是不折不扣的大型企业。

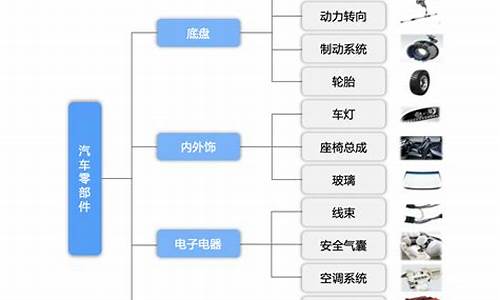

2、华域汽车系统股份有限公司:华域汽车是上汽集团旗下的零部件供应商,业务涉及电子电器,功能件、热加工件、新能源驱动电机、金属成型与模具。

3、海纳川汽车部件股份有限公司:海纳川是北汽集团旗下的汽车零部件制造商,该公司多年来为戴姆勒、宝马、奥迪、大众、沃尔沃等品牌,提供铝合金零部件的开发与生产服务。

4、中国航空汽车系统控股有限公司:这家公司在2011年4月全面收购耐世特公司,成为现在中国第四大汽车零部件供应商。

5、中信戴卡股份有限公司:中信戴卡主营业务是铝车轮轮毂,同时还做铝汽车底盘,装备,模具等等。中信戴卡有一定的技术储备,同时具有很强的供货能力。

6、均胜电子股份有限公司:均胜电子在2004年才成立,。2016年均胜收购了美国KSS公司,在汽车安全系统供应商领域,均胜安全全球范围内仅次于瑞典Autoliv公司。

7、广西玉柴机械股份有限公司:玉柴集团汽车主要业务为汽车发动机生产,除了发动机之外还有机车,船舶,工程机械等等。在柴油发动机领域,玉柴有很高的国产化率。

8、福耀玻璃工业集团股份有限公司:福耀玻璃闻名世界,在世界玻璃供应商中排名第二,在中国市场福耀玻璃市占率接近60%,为绝对龙头,具有明显的成本优势,并且在各大主机厂附近就近设厂,产能布局非常完善。

9、北方凌云工业集团有限公司:凌云集团是一件有军工背景的汽车零部件公司,是中国兵器工业集团公司所属军民结合子集团。

10、宁德时代新能源科技股份有限公司:宁德时代成立于2011年,是国内率先具备国际竞争力的动力电池制造商之一,专注于新能源汽车动力电池系统、储能系统的研发。是目前世界比较出名的电池制造商。

汽车零部件的更换周期如下:

1、轮胎:更换周期:5万至8万公里。要定期更换轮胎,—组轮胎再耐用,也不能使用一辈子。正常情况下,一个轮胎的更换周期是5万至8万公里。

轮胎侧面若出现裂纹,即使没有达到行驶里程,为安全起见,也要更换。当胎纹深度低于1.6毫米,或者胎纹已经达到磨损指示标记时,必须更换。

2、雨刮片:更换周期:一年。对于雨刮片的更换,最好一年更换一次。日常使用雨刮片时,要避免“干刮”,这样很容易损伤雨刮片,严重时会造成汽车玻璃的损伤。车主最好在喷洒清洁性和润滑性更好一些的玻璃液后,再启动雨刮,平时洗车时也应同时清洁一下雨刮片。

3、刹车片:更换周期:3万公里。制动系统的检查尤为重要,直接影响到生命安全,一般情况下,刹车片会随着行驶里程的增加而逐渐磨损。如果刹车片的厚度不到0.6厘米时就必须更换。正常行驶的情况下,每3万公里更换一次刹车片。

4、蓄电池:更换周期:6万公里。电瓶通常在2年左右视情况检查更换。平时在车辆熄火时,车主尽量少使用车辆的电气设备,以防电瓶亏电。

汽车芯片自主率低于10%!中国离汽车强国还有多远?

近日,英国品牌评估机构“品牌金融”(Brand Finance)发布“2020全球最有价值的20大汽车零部件品牌”排行榜(Auto Components 20 2020)。这是继“2020全球最有价值的100大汽车品牌”之后关于汽车行业又一份重要的榜单。

在上一篇报道中,不少人担忧这份来自英国的排名可能会更加倚重欧洲品牌,打压美日,不够客观。不过从汽车零部件的排行榜来看,这种顾虑几乎可以打消了,毕竟前四强没有一家是来自欧洲的品牌。与汽车整车品牌不一样的是,零部件企业上榜的比整车品牌少了许多,这与因为零部件知名企业数量相对较小,同时每家零部件企业在全球汽车市场的份额都相对集中,垄断程度较高有关。

实际上随着汽车行业竞争的加剧,作为汽车行业的上游领域,汽车零部件也遭受了冲击,就目前已公布的零部件企业财报来看,大多数国际主流零部件企业均出现了不同程度的跌幅,且这其中,即便是拥有丰富产品谱系的大型零部件供应商也同样难逃厄运。

但是品牌价值的评判标准并非只是从营收和利润的角度来看,在全球汽车发展智能化、电动化的趋势影响下,汽车自动驾驶、车联网、新能源技术等相关汽车零部件业务前景向好,品牌影响力逐年上升,这些公司形成的技术力量成为汽车零部件行业发展的重要推动力。

由于柴油发动机的排放问题,引发了行业对环境的不断担忧,汽车制造商们越来越多地调整自己的方向,朝着研发和生产更多电动汽车发展。不断上升的技术成本和企业变革导致息税前利润率下降——预计2019年,整个欧盟汽车制造商的息税前利润总额将比2017年下降18%至410亿欧元。

从2019年斯托克600汽车及零部件指数(STOXX 600 Automobiles&Parts Index)表现不佳来看,欧盟汽车制造商经历了电动汽车转型带来的困境,这一点可以从法雷奥、舍弗勒和海拉(今年跌出前20强)品牌价值的下降中看出来。技术创新正在破坏传统的汽车商业模式,而汽车制造商正在推出更大的重组。

然而,一些品牌已经显示出了他们的前瞻性和弹性,并在这些挑战面前继续成长。到目前为止,Denso(增长2%至42亿美元)、Magna(增长4%至26亿美元)和Toyota Industries(23亿美元)都能够经受住这些变化,并实现品牌价值增长。

电装仍然是最有价值的汽车零部件品牌。该品牌最近开始专注于合作伙伴关系,如与爱信集团在电动、混合动力和插电式混合动力汽车,包括与丰田联合开发自动驾驶。自2018年以来,该公司还专注于“可持续管理”战略——平衡利润和更广泛的社会功能——并大力投资研发,以满足新趋势。因此,该品牌在除欧洲以外的所有关键市场的收入都在增长,电装正在表明,创新可能发生在传统企业内部,即便是电气化和自动化来临,这个行业不太可能被彻底颠覆。

今年丰田自动织机和马瑞利进入了品牌榜前十强,前者与丰田品牌在混和动力、以及全球的发展中关联获益;后者则是因为在2019年,菲亚特克莱斯勒集团(FCA)将马瑞利出售给CK控股公司的交易,马瑞利和康奈可合并后,成为全球第七大独立汽车零部件供应商,之后马瑞利也升级了品牌标识,这极大地提升了马瑞利的品牌价值和形象。

值得一提的是,中国的均胜电子在汽车新趋势的细分领域拥有前沿的技术,产业布局完善,成功入围这份品牌排行榜单。目前,均胜电子在汽车安全系统、人机交互系统、新能源汽车动力管理系统、车联网核心技术和高端功能件等领域拥有较深的技术积淀,是名副其实的中国汽车零部件第一企业。

其中,公司旗下子品牌均胜安全系统是全球第二大汽车安全系统供应商;子品牌普瑞公司在汽车人机交互、新能源汽车动力管理等领域处于全球领先水平;子品牌均胜车联持续参与行业标准和应用场景的制定或定义,处于行业细分领域的头部地位;子品牌均胜群英汽车系统是全球主流车企的高端功能件总成的核心供应商。

相比其他国家均有好几家汽车零部件品牌进入20强榜单,中国仅有均胜电子一家入榜,这也反映出中国汽车零部件企业的实力的确薄弱,成为中国汽车工业大而不强的根源。我们当然认可和欣喜均胜电子的强大,但一枝独秀不是春,我们更希望中国汽车零部件多出现几匹强大的黑马,特别是在新时代的转型下,如宁德时代这样的上游零部件企业。

不过较为奇怪的,作为全球最大的零部件企业博世,为何没有上榜呢?难道是因为博世的汽车业务部门仅是博世集团旗下的一个部分?从整体品牌价值来看,博世2020年的品牌价值达到了195.96亿美元,在全球品牌价值榜中排名87位。

2019年博世汽车业务汽车事业部销售额达到470亿欧元,占比所有业务的60%。超过大陆集团预计的2019年销售额440亿~450亿欧元、电装集团2019年销售额446亿欧元的预计,足以见得博世汽车事业部业绩继续领跑全球零部件行业。

文/杜余鑫

---------------------------------------------------------------------------

微信搜索“汽车公社”、“一句话点评”关注微信公众号,或登录《每日汽车》新闻网了解更多行业资讯。

本文来源于汽车之家车家号作者,不代表汽车之家的观点立场。

丰田汽车(TM.US)减产 最大供应商电装(DNZOY.US)仍对恢复产能信心满满

太平洋 汽车 网 行业频道2020年上半年的打开方式无疑是极为魔幻的,车市销量腰斩,弱势车企接连倒闭,就连大众、戴姆勒等车企豪门都亏损上百亿元人民币,隐藏在这些车企背后的零部件企业恐怕已哭晕在厕所。

今年上半年,大陆、埃孚、麦格纳等主流跨国零部件企业利润至少暴跌90%,而体弱的中国自主零部件企业面临着更为致命的暴击。

在这样的疫情爆发、行业变革、国际关系多变的复杂背景下,中国自主零部件企业面临怎样的挑战?如何突出重围?在2020全球新能源 汽车 供应链创新大会上,专家们给这些企业支了招。

中国智电 汽车 的难言之隐

虽然我国已是公认的全球最大 汽车 产销大国,新旧势力车企拥有自研纯电平台,智能化水平一日千里;上游企业也掌握着三电、5G、高精地图、车联网等新四化技术,眼看一片欣欣向荣,实际上还有很多难言之隐和挑战。

● 关键技术缺失 导致“卡脖子”

在华为芯片被断供发生后,国人开始谈“芯”色变。虽然这样的悲恸暂未在 汽车 行业蔓延,却向我们敲起沉重的警钟。

目前,新能源 汽车 的电池管理系统、行驶控制系统、主动安全系统、自动驾驶系统等都需要芯片的支撑,同时自动驾驶、智能互联的不断渗透和提升,感知和决策变得日益复杂化,使得芯片的算力要求将呈现指数级上升。

ASIC定制集成芯片和V2X云计算作为主流解决方案,可满足未来算力的要求,但均存在发展瓶颈。国内玩家起步较晚,在相关领域突破有限,仍然由英飞凌、德州仪器等老牌芯片厂商主导,同时作为消费级芯片的英伟达、高通、英特尔也在抢闸入局 汽车 领域。

这里有一组非常扎心的数据:2019年,欧洲 汽车 半导体产值达到150.88亿美元,占到全球 汽车 半导体总产值的36.79%,为全球第一。美国达到133.87亿美元,占全球32.64%。日本 汽车 半导体2019年产值达到106.77亿美元,占26.03%。

中国内地2019年 汽车 半导体实现销售收入仅为10亿美元左右,占比不到3%,部分关键零部件进口超过80%—90%。

设海外企业同样对自主车企断供芯片,将会对中国 汽车 工业发展形成致命一击,多年来祈求用“新四化”换道超车的愿景恐将是黄粱一梦。

第二大挑战来自电子电气架构的转变。随着 汽车 智能化、网联化的渗透,整车集成的重点正由物理架构向高速、安全的电子电气架构转变。

纵观全球, 汽车 电子电气架构最为领先的车企莫过于以一敌百的特斯拉。其HW3.0自动驾驶硬件内置两块自主研发的芯片,处理性能达到144 TOPS(每秒144万亿次)。

两块芯片能完成摄像头和传感器的数据录入,进行感知、定位、规划,冗余计算和交叉验证,最终把控制交给ECUs执行,这就是最先进的中央计算架构,没有之一。优势甚多,降低ECU成本、优化线束以及更易于实现OTA等等。

就连日本方面也惊叹,大众、丰田等其他车企在电子架构方面落后特斯拉超过6年,缺乏软件开发经验的中国车企恐怕差距更大,目前基本都处于传统的分布式电子架构。

● 国际巨头入华 本地供应商受压

2020年上半年,受特斯拉国产化的影响,强势回归中国本土化生产的日韩系动力电池电芯装机量占比达到17%,其中LG化学、松下更是在一季度将宁德时代拉落神坛,后者仅屈居装机量第三,瞬间引起一片哗然。

另外,随着德美系品牌在中国的电动化产品落地,德美系的驱动电机在国内今年上半年合计占比达到30%,电控的装机量合计占比达到23%。

可以看出,当市场产品越来越多样、开放,车企和零部件企业之间的竞争意味着越来越激烈,行业寡头开始出现。宁德时代、国轩高科、比亚迪等主流企业尚且有能力保证供需平衡,但对于体量小且供货不稳定的中小企业而言,将会是一场万劫不复的灾难。

● 销量增长放缓 钱越来越难赚了

作为新能源车的核心部件,电池、电机、电控盈利尚可,但在主机厂降本的需求和原材料价格不断攀升的情况下,三电部件的企业将会面临盈利或将下降的风险。

以锂电池为例,近5年来,价格年降幅高达20%,按照预计到2025年降进一步降低至600/千瓦时。届时,电池供应商的毛利率将从2016年的50%左右下降至30%左右。

这样的行业环境在迫使着电池供应商变革自救,常见的方式是材料变革、系统结构优化、工艺创新等。在近一两年间,新技术集中涌现,以宁德时代、比亚迪为代表的电池供应商分别推出了刀片电池、CTP电池方案,特斯拉更有望在今日(9月22日)推出革命性意义的硅纳米线技术。

如何解决中国智能电动 汽车 的痛点?

针对疫情和国际形势变化,2020全球新能源 汽车 供应链创新大会提出了“以强链补链”的建议,顾名思义就是以现有优势为核心牵引,补齐短板,实现综合能力的塑造,具体分为三大环节。

一国家顶层指引 ,即国家与地方制定战略目标和技术线路图,构建相关产业平台、统领和技术协同共享,特别是针对“卡脖子”的高端材料、芯片、设备等清单,合力攻关。

恰好,在几日前的9月19日,国家新能源 汽车 技术创新中心牵头70多家企事业单位,成立了中国 汽车 芯片产业创新战略联盟,总算让 汽车 芯片领域拥有了统一的行动组织。

二是头部牵引 ,带动弱势。比如以自建、合资、合作等丰富形势,为其他弱势环节赋能。今年由宁德时代、蔚来等投资方共同成立的蔚能电池资产管理公司就是一个示范,通过互补,实现车电分离的规范运营,帮助解决车价高、里程焦虑等行业痛点。

三是积极应用 ,对于已取得一定成功,可实现初步商业化的传统弱势环节,和上下游玩家可通过购补贴、定点扶持等方式,积极引导相关产品的上车搭载和应用。

换言之就是不怕试错,比亚迪在IGBT研发初期,在功率小、逆变器性能要求低的秦系列等入门级纯电动车进行试点应用与搭载,如今比亚迪车IGBT装车量已累计超过60万只。

诚然,中国 汽车 产业发展依然是“大而不强”,这将是未来很长一段时间内不变的主基调,在芯片、电子架构、三电系统方面仍需打破高筑的技术壁垒,补齐短板,才离真正的 汽车 强国越来越近。

大象转身

站在巨变的十字路口,零部件企业在电动化、自动驾驶、车联网等新技术面前同样表现得相当坚定,特别是Tier1巨头们更是将未来几乎全盘在新四化中,颇有大象转身的气势:

全球第二大零部件供应商大陆集团此前已落实最后一代内燃机将会在2025年投入研发,2030年投产。此后,内燃机将被终止研发,精力将集中在毫米波雷达、激光雷达、无线充电、人工智能等新兴领域;

作为变速箱文明奠基者的埃孚也宣布从2021年1月起将不再为内燃机传动系统研发部件,重心将转移到电驱动解决方案。

这是行业生态倒逼出来的默契。当下,内燃机难有增值空间,定义未来 汽车 的将是软件、新能源,零部件企业必须抛开传统的包袱,彻底改变商业模式、产品开发、研发流程、人才结构、供给关系等环节,全面转向更有“钱景”的领域。

同时,随着苹果、谷歌、华为、腾讯等 科技 公司的入局自动驾驶、智能座舱、车联网等,不少车企也在自研软硬件,智能电动 汽车 的供应链边界将变得越来越模糊,价值链面临重塑。

在这样的情况下,无论是车企,还是传统供应商,都应该找准自己的优势与技术控制点。特斯拉就给我们起到了一个绝佳的榜样作用,核心部件如芯片、自动驾驶系统、电池等都在坚持自研,并且能将这些关键技术快速迭代与落地,这是特斯拉最的地方,也是市值超4000亿美元,在资本市场碾压丰田的核心原因。

对于中国整体水平偏弱的 汽车 供应链而言,转身无疑是更具挑战性。全球新能源 汽车 供应链创新大会道出了当下的国内发展现状:中国 汽车 零部件企业已经拥有10万多家,但销售收入在2000万以上仅有1.3万家。

这是一个非常刺眼的数字,即使主机厂逐渐崛起,作为底层支持的零部件供应链还是如此孱弱。在某种程度上,这也表明中国要实现 汽车 强国仍然任重而道远。当然,新四化赋予了中国 汽车 产业百年一遇的弯道超车机会,无论是对零部件供应链还是主机厂而言,这都是新一轮博弈。(文:太平洋 汽车 网 曾惠君)

编辑推荐阅读:

台积电即将断供华为 我们的智能 汽车 芯片安全吗?

智通 财经 APP获悉,丰田 汽车 (TM.US)最大的供应商日本电装公司(DNZOY.US)表示,其之前已将丰田削减产量纳入预期,并表示 丰田有能力迅速恢复生产 ,电装也有望超过本财年的利润预期。

电装首席财务官Yasushi Matsui表示,受丰田 汽车 减产影响,电装9月的利润可能减少约200亿日元至300亿日元。但他表示,电装公司此前已将截至明年3月的下一财年750亿日元潜在亏损纳入预期之内,这已超过上述亏损。但他也表示公司会根据下一财季的实际业绩,对后续的财年目标进行灵活调整与修正。

Matsui周五在位于东京的丰田总部接受媒体访时表示:“有些 汽车 制造商在遭遇挫折后无法提高产量, 但如果丰田说它会恢复产量,那就真的会。 ”

电装上个月发布了相对保守的4400亿日元的本财年利润前景,“很可能我们实际业绩会超过这个数字。” Matsui表示。

丰田 汽车 于周四表示,东南亚因大面积爆发而引发的供应链中断,以及目前的芯片短缺, 将使下个月的产量减少约40%,并预计减少约36万辆 汽车 生产。

在本月早些时候,丰田将本财年营业利润预期维持在2.5万亿日元不变,主要考虑到疫情带来的不确定性、芯片短缺、零部件价格上涨等因素。而分析师的平均预测为2.95万亿日元。

据了解,丰田在日本的14家工厂约27条生产线将受到影响,从RAV4到卡罗拉、普锐斯、凯美瑞和雷克萨斯RX等车型的产量都将受到影响。

“特别是在东南亚,的传播和的封锁政策正在影响我们当地的供应商。”丰田购集团首席执行官Kazunari Kumakura此前表示。

据了解,东南亚也在为恢复出口而做出努力,比如泰国本周启动了一项新措施,对工厂工人进行定期核酸检测、疫苗接种和必要的隔离措施,以最大程度降低对其出口驱动型制造业造成的负面影响。

资本市场已对丰田减产做出了一定程度上的反应,截至收盘,丰田 汽车 股价昨日在美股市场跌4.09%,为2020年3月以来最大跌幅,今日在日本股市跌幅同样超4%。

电装股价表现同样不容乐观,截至昨日美股收盘,其股价跌3.47%。今日在日本股市暴跌近9%,同样创去年3月以来的最大跌幅。

但是,有分析师表示, 这家以卓越的供应链管理而闻名全球的 汽车 制造商完全有能力渡过此次难关。

SBI证券分析师Koji Endo表示:“尽管芯片短缺及供应链中断形势依旧严峻,但丰田似乎有可能在10月份使一切生产活动恢复正常。”

“随着股价下跌,现在是买入该股的大好时机。一般来说, 长期而言,由供给端而非需求端造成的减产不会影响股价长期走势。 即使在短期内影响了股价,也会迅速实现反弹。”Endo强调。

据悉,除了丰田 汽车 ,美国 汽车 制造业两大巨头福特 汽车 (F.US)和通用 汽车 (GM.US)也曾在本周透露,因疫情爆发和供应链等因素带来的不确定性,它们在几家北美工厂规定更长的停工时间。

通用 汽车 首席执行官Mary Barra本月早些时候曾表示,她预计公司将在2021年剩余时间和明年继续应对芯片短缺问题。通用 汽车 此前在财报中预计,下半年在北美的 汽车 产量将减少约10万辆。

信贷市场的反应相对温和,丰田2026年到期的10亿美元债券价差周五扩大至41个基点,为5月初以来最高。根据CMA的统计数据,丰田日元债券的保险成本周四上升了1个基点。

按销售额计算,电装是全球第二大 汽车 零部件和系统供应商。尽管存在持续的风险,如在东南亚的传播加剧,但Matsui认为电装拥有强大的库存管理体系。Matsui表示,展望10月至11月, 电装并不打算因为零部件短缺或其他原因而关闭任何一家工厂。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。